引言

近年來,分紅保單在台灣壽險市場掀起熱潮,成為退休規劃與資產配置的新寵。隨著低利率環境持續、人口老化加劇,傳統儲蓄型保單收益受限,兼具「保障」與「分紅潛力」的產品自然吸引目光。根據聯合新聞網報導,分紅保單讓保戶有機會參與保險公司經營成果,儘管需承擔市場波動風險且保費較高,卻能為長期財務目標提供彈性解方。本文將剖析分紅保單的運作機制、適用族群及市場趨勢,協助讀者掌握這波退休理財浪潮。

—

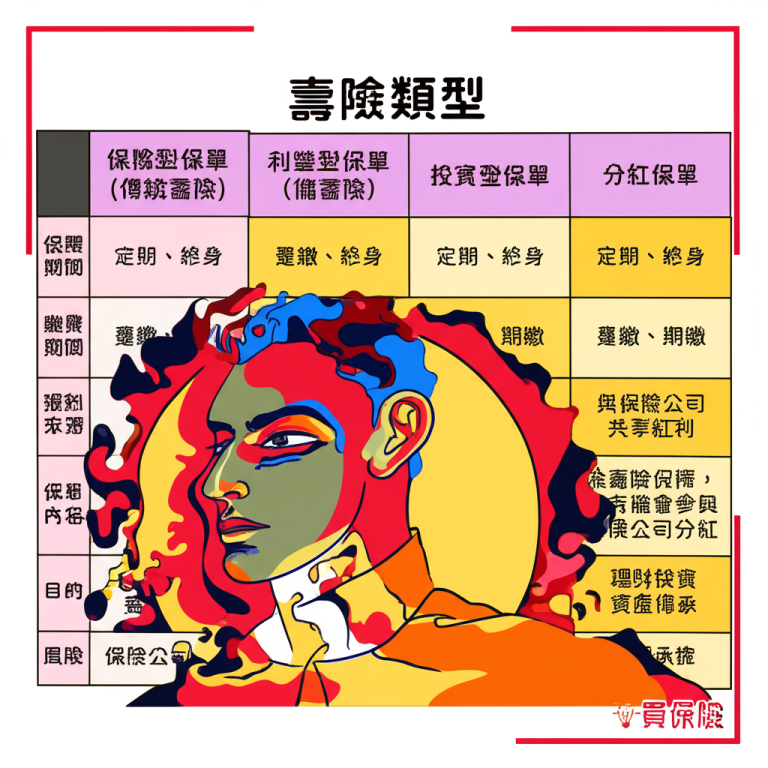

一、分紅機制解析:從英式美式到中高分紅

分紅保單的核心在於「盈餘共享」,其設計融合了壽險保障與投資元素。根據業界資料,法規要求保險公司至少分配70%盈餘予保戶,剩餘30%歸屬公司。實務上可分為兩種模式:

– 美式分紅:每年以現金形式發放紅利,適合需要穩定現金流的族群。這種模式的優點在於保戶可以定期收取紅利,用於日常開支或其他投資,提供一種穩定的現金流來源。然而,美式分紅的紅利金額可能會隨市場波動而變動,保戶需要具備一定的風險承受能力。

– 英式分紅:將紅利滾入保額複利增值,強化長期資產累積效果。這種模式的優點在於紅利可以累積增值,長期來看可能會帶來更高的回報。然而,英式分紅的紅利不會立即發放,保戶需要有長期投資的耐心和計劃。

值得注意的是,「中分紅」並非固定數值而是動態指標。如保誠人壽連續12年維持100%中分紅水準,代表實際配發金額達到銷售時預估的中位數基準。這種浮動特性使產品能隨市場調整報酬率,例如權益類資產配置最高可達80%,在利率下行時代展現防禦優勢。中分紅的設計使得保戶在市場波動時能夠獲得一定的保障,同時也能分享保險公司的經營成果。

—

二、四大核心族群應用場景分析

凱基人壽研究指出,2025年重返分紅市場的戰略正是瞄準特定需求缺口:

—

三、2025轉型關鍵:從利率避險到服務升級

面對監管調降預定利率至3.5%以下的壓力,業界正加速轉型步伐:

– 商品結構革新:如凱基人壽第二季重磅回歸策略所示,強調「保障+增值」雙主軸設計。這意味著未來的分紅保單將更加注重保障功能,同時提供更多的增值服務,滿足不同族群的需求。

– 風控技術進化:「30%風險轉移機制」(透過浮動分红緩衝利差損)借鏡日本經驗。日本在90年代金融危機後,保險公司通過風險轉移機制,成功降低了利差損的風險,這一經驗對台灣市場具有重要的借鑒意義。

– 生態系整合突破:76%客戶要求附加健康管理或養老社區權益等非金融服務項目已成為標配。未來的分紅保單將不僅僅是單純的保險產品,還會提供更多的非金融服務,如健康管理、養老社區等,提升客戶的生活品質。

—

隨著資本市場波動加劇與長壽風險攀升,「防守反擊型」理財策略正當道。專家提醒選擇時應注意三要點:

當退休規劃從「溫飽思維」邁向「品質追求」,兼具穩健底氣與成長彈性的工具更顯珍貴。這或許正是台灣百萬家庭擁抱分紅保單的根本理由所在。

資料來源:

[1] udn.com

[2] www.jd888.com.tw

[3] money.udn.com

Powered By YOHO AI