金融機構反洗錢合規:挑戰與應對

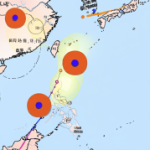

近年來,全球反洗錢(AML)及打擊資恐(CFT)的監管趨勢日趨嚴格,各國金融主管機關紛紛加強對金融機構的監管力度。香港金融管理局(金管局)、新加坡金融管理局(MAS)等監管機構,針對違反相關法規的金融機構祭出重罰,突顯了金融機構在反洗錢合規方面面臨的嚴峻挑戰。本文將深入探討金融機構在反洗錢合規方面所面臨的挑戰,並分析其應對策略。

監管趨嚴:全球反洗錢態勢

隨著國際間對金融犯罪的重視程度不斷提高,各國政府及國際組織紛紛加強反洗錢法規的制定與執行。例如,香港的《打擊洗錢及恐怖分子資金籌集條例》(第615章)以及新加坡的相關法規,都對金融機構提出了明確的合規要求。這些法規不僅要求金融機構建立完善的客戶盡職審查(CDD)和備存紀錄制度,還要求其加強交易監控,及時發現並報告可疑交易。違反相關法規的金融機構,將面臨巨額罰款甚至更嚴厲的處罰。

香港金管局的監管行動

香港金管局近年來頻頻對違反《打擊洗錢及恐怖分子資金籌集條例》的金融機構採取紀律處分行動。例如,星展銀行(香港)有限公司、華南商業銀行股份有限公司香港分行、中信銀行(國際)有限公司,以及建行亞洲、中國信託香港、工銀亞洲、瑞銀香港分行等,都曾因違反相關規定而被金管局處以罰款。這些案例表明,香港金管局對金融機構的反洗錢合規要求非常嚴格,任何疏忽都可能導致嚴重的後果。

新加坡的重罰案例

新加坡金融管理局同樣高度重視反洗錢工作。2025年,MAS對多家金融機構處以巨額罰款,原因是這些機構涉及一起金額高達數十億美元的洗錢案件。這起案件不僅暴露了新加坡金融體系在反洗錢方面的漏洞,也促使MAS加強了對金融機構的監管力度。此外,新加坡也發生過多名金融機構高管因涉入洗錢案而被封殺的新聞,顯示監管機構對於相關違規行為的零容忍態度。

金融機構面臨的挑戰

金融機構的應對策略

未來展望:科技賦能反洗錢合規

隨著科技的發展,金融科技(FinTech)在反洗錢合規方面扮演的角色越來越重要。例如,區塊鏈技術可以提高交易的透明度和可追溯性,人工智能可以幫助金融機構更準確地識別可疑交易。未來,金融機構應積極擁抱科技,利用科技手段提高反洗錢合規的效率和效果。

結語:合規是永續發展的基石

反洗錢合規不僅是金融機構的法定義務,也是其維護聲譽和實現永續發展的重要保障。金融機構應高度重視反洗錢工作,不斷完善其合規體系,以應對日益複雜的金融犯罪挑戰。只有這樣,才能在激烈的市場競爭中立於不敗之地,為社會經濟的健康發展做出貢獻。