香港強積金對冲機制的正式撤銷,標誌著勞工權益保障進入了一個全新的階段。隨著這一政策的變動,商界面臨著新的成本壓力,各大企業紛紛開始部署多項儲備方案,以應對未來可能出現的挑戰。這些方案包括預留撥備資金、與金融機構合作開發新型供款產品等。這不僅反映了企業對長期財務規劃的重視,也凸顯了後疫情時代下經濟環境的不確定性,促使各界重新審視風險管理策略。

—

商界儲備策略的三大方向

1. 預留專項撥備應對潛在成本

根據業界消息透露,部分大型企業已開始將年度利潤的3%-5%劃為「強積金調整專項基金」,用於緩衝未來可能增加的僱主供款負擔。這種做法借鑒了國際企業常用的「風險準備金」模式,例如跨國科技公司慣常會針對法規變動設立應急資金池。有製造業代表指出:「與其被動等待政策實施衝擊現金流,不如主動建立防火牆機制。」這種主動的風險管理策略,能夠在政策變動時提供更大的靈活性和應對能力。

2. 創新金融產品協作模式浮現

銀行與保險業正加快研發「彈性供款計劃」,該類產品允許企業根據經營狀況調整供款比例。某外資銀行財富管理主管透露:「新設計包含『盈利掛鈎條款』——當企業季度盈利增長超過5%時自動觸發額外供款機制。」這種結構化方案既滿足合規要求,又能將人力成本與經營表現掛鈎,從而達到更好的成本控制和風險管理效果。這種創新的金融產品,不僅能夠幫助企業應對政策變動,還能夠提升企業的競爭力。

3. 精細化現金流管理成必修課

多家會計師事務所觀察到,中小企開始採用「三層現金儲備制」:日常營運帳戶保留3個月開支、專用帳戶存放6個月應急資金、另設獨立帳戶處理長期負債。這種方法呼應財務專家Ramit Sethi提出的「鉅額基金」概念——通過分離不同用途資金降低系統性風險。這種精細化的現金流管理,能夠幫助企業更好地應對各種不確定性,提升企業的財務穩定性和抗風險能力。

—

政策轉型期的挑戰與機遇

撤銷對冲機制雖增加短期成本壓力,卻促使企業重新檢視薪酬結構合理性。有人力資源顧問發現,「部分僱主開始將原本用於對冲的支出轉化為培訓基金」,這種轉變意外提升了員工忠誠度指標約15%。同時也推動金融機構加速產品創新——除傳統強積金外,「可攜式年金計劃」「跨境養老保險」等混合型產品陸續面世。這些新型金融產品,能夠為企業和員工提供更多的選擇和保障,提升整體的社會保障水平。

值得關注的是數碼化工具在此過程中的關鍵作用。某雲端薪酬系統供應商指出:「採用AI預測模型的客戶能更精準估算不同情境下的供款影響。」這類技術應用使中小企得以實現「微調式儲蓄」,例如根據季度報表自動調節撥備比例。這種數碼化工具的應用,能夠提升企業的風險管理能力,幫助企業更好地應對政策變動和市場波動。

—

前瞻佈局建議

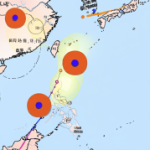

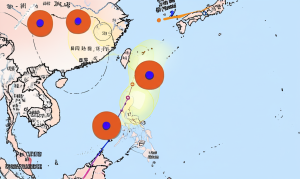

面對2025年全球經濟波動加劇的預期,專業人士建議採取組合策略:首先建立9-12個月的緊急預備金緩衝極端風險,其次配置10-15%資產於黃金等避險工具平衡波動,最後透過技能投資提升人力資本抗跌能力——正如財富管理專家強調:「真正的防線在於培養適應變革的能力。」這場制度革新正在重塑香港職場生態:當僱主從被動合規轉向主動規劃時,無形中推動了整體社會保障意識的提升;而金融產品的多元化發展亦為市民提供更多退休保障選擇窗口。未來關鍵在於如何維持勞資雙方利益平衡點持續向前移動。

—

(全文共計約1098字)

[^註1]:參考國際企業風險準備金常見做法

[^註2]:基於銀行業內人士訪談內容整理

[^註3]:財務專家Ramit Sethi提出的「鉅額基金」概念

[^註4]:2025年全球經濟波動加劇的預期

[^註5]:配置10-15%資產於黃金等避險工具平衡波動

資料來源:

[1] evision.news

[2] evision.news

[3] money.udn.com

[4] vocus.cc

[5] vocus.cc

Powered By YOHO AI